롯데의 주력 사업인 화학과 유통이 업황 악화로 반등이 쉽지 않다는 점에서 계열사 매각 등 구조조정을 통해 유동성을 확보하고 차입 부담을 줄여야 한다는 목소리가 높다.

롯데그룹 핵심 상장사 단기 상환능력 악화

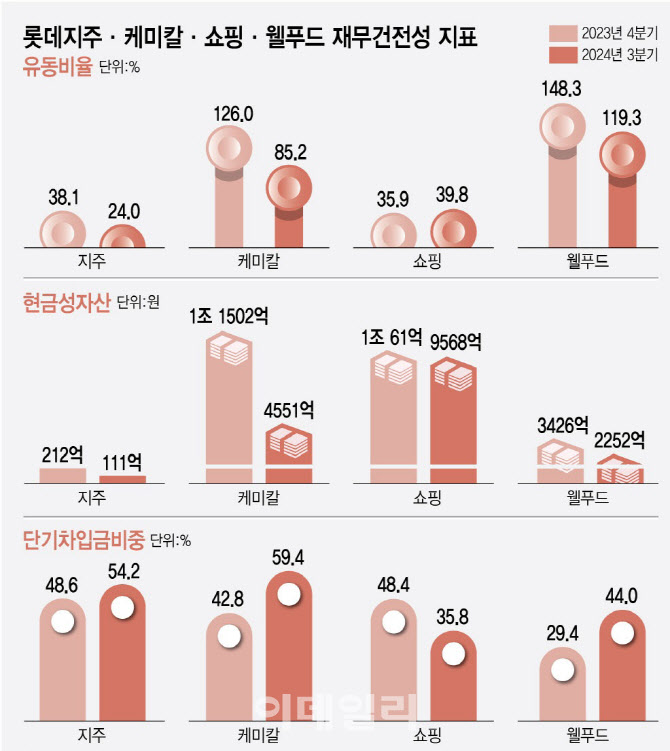

25일 금융감독원 전자공시시스템에 따르면 롯데지주(004990)와 롯데쇼핑(023530), 롯데케미칼, 롯데웰푸드(280360) 등 그룹 내 핵심 상장사 4곳의 3분기 말 별도 기준 유동비율은 59.3%로 전년 말 69% 대비 9.7%포인트(p) 하락했다. 총 유동자산과 유동부채는 각각 9조4112억원, 15조8773억원이다. 같은 기간 유동자산은 5.2% 줄어든 반면 유동부채는 10.4% 늘었다.

유동비율은 단기 현금동원력을 나타내는 지표로 최소 150% 이상을 적정 수준으로 판단한다. 유동비율 100% 이하는 유동자산이 유동부채보다 적다는 뜻으로 모든 유동자산을 현금화하더라도 부채 상환이 제한적이라고 해석할 수 있다.

|

업체별로는 롯데지주의 유동비율이 24%로 가장 낮았고 롯데쇼핑도 39.8%를 기록해 뒤를 이었다. 최근 14건의 회사채에서 기한이익상실 사유가 발생한 롯데케미칼의 유동비율도 85.2%로 기준치를 크게 밑돌았다. 그나마 롯데웰푸드가 119.3%를 기록해 유일하게 100% 이상을 유지했다.

반면 롯데지주와 롯데쇼핑, 롯데케미칼, 롯데웰푸드 등 그룹 내 핵심 상장사의 3분기 말 별도 기준 차입금 규모는 총 17조4909억원으로 전년 말 17조3011억원 대비 1.1% 증가했다. 총 자산 대비 차입금 비율을 나타내는 차입금의존도는 같은 기간 29.9%에서 30.2%로 0.2%p 상승했다. 평균 차입금의존도는 32.3%로 나타났다.

신용평가업계에서는 적정 차입금 의존도를 20~30%로 판단한다. 차입금의존도가 높으면 이자를 비롯한 금융비용이 커져 수익성이 나빠질 수 있다. 이는 지속된 적자로 현금 창출에 어려움을 겪는 롯데케미칼에 더욱 뼈아플 수밖에 없는 부분이다.

세부적으로 보면 롯데지주의 차입금의존도가 가장 높았다. 롯데지주의 차입금의존도는 올해 3분기말 별도 기준 42%를 기록했다. 전년 말 43.2% 대비 1.2%p 내렸지만 적정 수준과 비교하면 10%p 이상 높은 수준이다.

현금창출력이 제한적인 지주사 특성상 관계사 지원과 지분 확보 과정에서 차입금 부담 확대가 불가피했다는 분석이다. 여기에 전방위적으로 확산하고 있는 롯데그룹의 불확실성이 롯데지주의 차입금 부담을 키웠다는 해석도 나온다.

롯데케미칼과 롯데웰푸드의 올해 3분기 말 기준 차입금의존도는 각각 30%, 31.8%를 기록했다. 롯데케미칼의 경우 현재 상황 대비 차입금 부담이 크다고 볼 수 없지만 적자가 지속되고 있어 향후 차입금의존도가 높아질 가능성을 배제하기 힘든 상태다. 롯데쇼핑의 차입금의존도는 25.6%로 4개 상장사 중 유일하게 30% 이하를 기록했다.

곧 갚아야할 단기차입금 비중 증가

4개 상장사의 올해 3분기 말 별도 기준 순차입금 비율은 55.2%로 전년 말 50.7% 대비 4.5%p 상승했다. 순차입금비율은 20% 미만을 안정적으로 판단한다. 롯데지주가 80.6%로 가장 높았고 롯데쇼핑이 54.9%로 뒤를 이었다. 롯데케미칼과 롯데웰푸드도 각각 46.8%, 49%를 기록해 적정 수준을 2배 이상 상회했다.

문제는 이들 상장사의 차입구조가 단기에 집중돼 있다는 점이다. 롯데그룹의 유동성이 전반적으로 좋지 않은 상황에서 차입금 만기를 짧게 가져갈 경우 추후 상환에 어려움을 겪을 수 있다는 설명이다.

4개 상장사의 올해 3분기 말 별도 기준 평균 단기차입금 비중은 48.3%로 전년 말 42.3% 대비 6.1%p 상승했다. 이는 적정 단기차입금 비중인 50%에 근접한 수준이다. 업체별로는 롯데케미칼과 롯데지주가 각각 59.4%, 54.2%로 적정 수준을 넘어섰다. 롯데웰푸드와 롯데쇼핑도 44%, 35.8%를 기록 중이다.

특히 롯데케미칼의 기한이익 사태 등 그룹 전반에 크레딧 불확실성을 고려했을 때 단기차입 비중을 줄일 필요가 있다는 지적이 나온다. 신용도 하방 압력이 높아 차환을 위한 추가 조달이 어려운데다 회사채 발행에 성공하더라도 금리 밴드가 고점에 형성될 가능성이 높다는 분석이다.

김대종 세종대학교 경영학과 교수는 “롯데의 두 축인 유통과 화학이 내수경기 침체와 공급 과잉으로 불확실성이 커지고 있다는 점에서 차입금 부담 확대는 치명적일 수 있다”며 “특히 유동성이 부족한 상황에서 단기에 집중돼있는 차입구조는 취약점으로 작용할 수밖에 없다”고 설명했다.

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)

![[포토] 김재홍 국립중앙박물관장, 상형청자 특별전](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500648t.jpg)

![[포토]가슴 뛰는 통일 대한민국을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500462t.jpg)