글로벌 종합 부동산서비스 기업 CBRE는 9일 발표한 ‘2023 국내 부동산 시장 전망 보고서’에서 이같이 밝혔다.

임동수 CBRE코리아 대표는 “지난해에는 국내 운용사들이 블라인드 펀드를 보유해 유동성 리스크가 제한적으로 관찰됐다”면서도 “반면 올해에는 드라이파우더(미소진 자금) 소진 및 고금리 압박에 따른 시장 위축으로 투자활동이 감소할 것”이라고 전망했다.

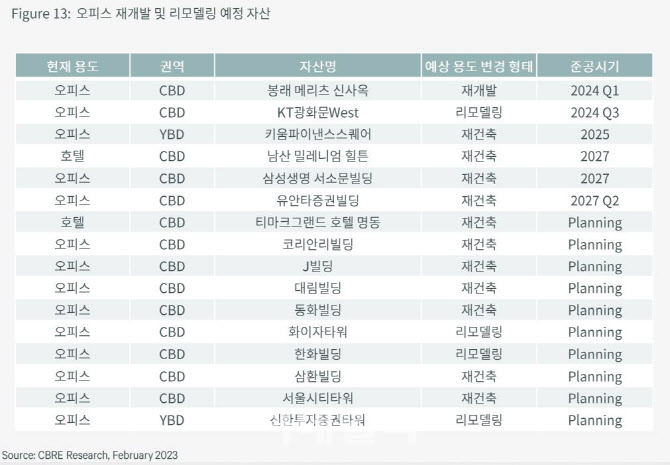

이어 “매도자와 매수자 간 가격 기대 불균형으로 장기 보유 전략을 택하는 투자자가 증가하면서 당분간 투자활동은 관망세를 지속할 것”이라며 “올해 투자자들은 상업용부동산 투자의 위험 및 수익을 재평가하면서 성장 잠재력 있는 신규 자산 인수를 검토하거나 기존 자산의 리모델링 및 증축을 통한 자산 가치 증대를 추구할 것”이라고 내다봤다.

|

오퍼튜니스틱, 밸류에드, 코어는 상업용부동산 투자시장의 다양한 전략 중 하나다. 단순 분류하면 오퍼튜니스틱은 임대율이 매우 낮은 저평가된 자산 등을 개발해서 가치를 극대화하고 고위험 고수익을 추구하는 전략이다.

밸류에드는 리모델링이나 증축 등을 통해 자산을 물리적·질적으로 향상시켜서 중위험 중수익을 추구하는 전략이다. 반면 코어는 저위험 저수익의 안정적 투자를 지향하는 전략이다. 핵심 지역에 위치한 오피스, 리테일, 주거 등 섹터에 투자해 안정적인 임대수익을 얻는 게 목적이다.

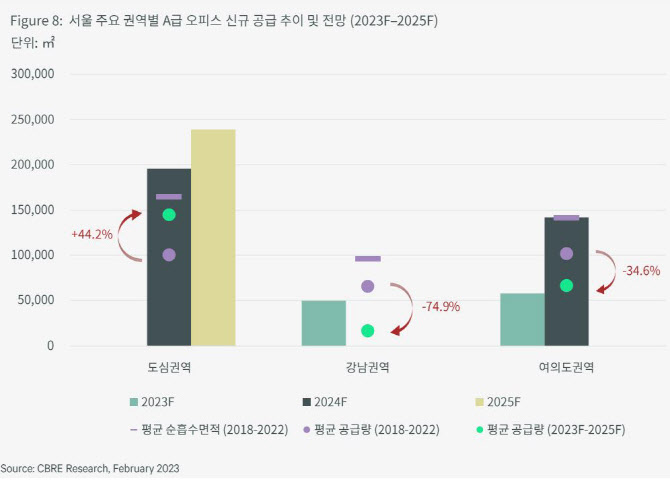

오피스 시장의 경우 올해 강남 및 여의도권역에서 각각 단일 공급이 예정돼 있다. 하지만 이는 서울 A급 오피스 시장의 과거 5년 연평균 공급량 대비 절반에 못 미치는 10만7000㎡ 수준이다.

이에 따라 공간 확보를 위한 임차인 간 경쟁이 지속되면서 올해 실질임대료는 서울 평균 5% 이상 상승할 것으로 예상된다.

|

또한 서울 A급 오피스 시장은 수급 불균형 심화로 공간 효율성을 높이기 위해 기존 자산의 밸류애드에 초점을 맞춰서 신규 공급을 창출하는 등 다양한 시도가 나타나고 있다.

최수혜 CBRE코리아 리서치 부문 이사는 “올해를 포함해 향후 3년간 서울 A급 오피스 시장의 연평균 공급은 과거 대비 약 15% 감소한 23만㎡ 수준”이라며 “과거 연평균 순 흡수면적 40만㎡와 비교하면 격차는 더 두드러져 당분간 수급 불균형이 유지될 것”이라고 말했다.

이어 “무상 임대기간 축소, 명목 임대료 상항 조정 등 수익성을 높이기 위한 임대인들의 행보가 2023년에도 이어질 것”이라고 설명했다.

올해 리테일 시장은 경기 불확실성 확대로 소비가 위축됐던 작년 하반기 기조가 유지될 것으로 전망된다. 올해 수도권 물류 시장에는 지난해 공급량의 2배에 이르는 614만7000㎡의 대규모 공급이 예상된다.

향후 물류 임대차시장 성과는 전자상거래(이커머스) 및 리테일 기업의 매출, 물동량에 따라 지역별로 상이할 것으로 보인다. 다만 단기 내 대규모 신규 공급이 계획돼 있어 수급 불균형이 발생, 중단기적 공실 증가가 나타날 것으로 보인다.

최 이사는 물류시장에 대해 “올해 수요를 과거 수준으로 가정할 경우 올해 말 기준 공실은 약 19%포인트(p) 증가할 것”이라며 “특히 대규모 공급이 예상된 인천과 저온시설에서 공실 리스크가 두드러질 것”이라고 말했다.

![[포토] 소방 "포스코 포항제철소서 큰 불 신고"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000360t.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000314t.jpg)

![[포토]의협 대의원총회 참석하는 임현택 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000295t.jpg)

![[포토]잠시 쉬어가는 서울야외도서관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000281t.jpg)

![[포토]‘코리아세일페스타’ 개막…숙박·놀이공원·학습지 등 신규 참여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000259t.jpg)

![[포토]정부, ‘비위 혐의 다수 발견’ 이기흥 체육회장 등 경찰 수사 의뢰](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000227t.jpg)

![[포토]수능대박을 위해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000202t.jpg)

![[포토]가을의 추억](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000165t.jpg)

![[포토]이보미,오랜만에 쉽지않네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900387t.jpg)

![[포토] 이대한 '오늘 홀인원 한 볼입니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900174t.jpg)

![돌아온 현대트랜시스 노조, '미래' 내다볼 때[기자수첩]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100028h.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111000314h.jpg)