뉴스 검색결과 366건

- 백종원 더본코리아 IPO 추진, F&B 기업 밸류 기준 될까[마켓인]

- 음식점들이 밀집한 서울 종로구 관철동 일대 거리 모습. (사진=연합뉴스)[이데일리 마켓in 송재민 기자] 백종원 대표가 최대주주로 있는 프랜차이즈 업체 ‘더본코리아’가 기업공개(IPO)를 재추진하면서 기업 가치 산정에 시장 관계자들의 관심이 쏠리고 있다. 더본코리아의 상장이 IPO 불모지로 불리는 식음료(F&B) 업계에 활로를 열어줄지 기대감이 커지는 분위기다. 15일 투자업계에 따르면 더본코리아는 연내 상장을 목표로 하며 오는 5~6월 내 한국거래소에 상장 예비심사신청서를 제출하고 올해 증시에 입성한다는 계획이다. NH투자증권과 한국투자증권이 공동으로 대표주관사를 맡는다. 지난 2018년 주관사를 선정한 이후 6년 만이다. 시장에서는 더본코리아가 상장 과정에서 기업가치를 어느 수준까지 인정받을 수 있을지를 주목하고 있다. F&B 프랜차이즈 기업의 상장 성공 사례도 많지 않고, 외식업의 특성상 실적이 안정적이지 않기 때문에 높은 기업가치를 인정받기 어렵다는 우려가 나오기 때문이다. 더본코리아에 앞서 투썸플레이스, 이디야 등 커피 프랜차이즈 등을 비롯해 미스터피자, 본죽 등 국내 여러 프랜차이즈 업체들이 IPO에 도전했지만, 성공 사례로 꼽을 만한 기업들은 보이지 않는다. 지난 2021년 투썸플레이스와 이디야커피는 IPO를 검토한 지 얼마 지나지 않아 철회했다. 철회 이유로는 기업가치를 두고 눈높이가 맞지 않았다는 점이 꼽힌다. 미스터피자를 운영하는 MP대산은 상장 이후 오너리스크와 경영난 등으로 상장폐지 직전까지 몰리며 결국 물적 분할됐다. 본죽을 운영하는 본아이에프도 과거 상장에 도전했다가 기업가치를 제대로 평가받지 못해 연기를 택했다.지난 2020년 코스피에 상장한 교촌에프앤비(339770)가 더본코리아의 유일한 비교그룹으로 거론된다. 프랜차이즈 기업 중 우회상장이 아닌 직상장으로 증시에 입성한 업체로는 유일하기 때문이다. 그러나 교촌에프앤비 마저도 15일 종가 기준 공모가(1만2300원)를 한참 밑도는 7860원을 기록하는 등 약세를 보이고 있다. 더본코리아는 지난해 최대 매출을 기록하며 외형성장을 이룬 만큼, 이를 바탕으로 성장세를 이어가겠단 계획이다. 금융감독원 전자공시시스템에 따르면 더본코리아는 지난해 연결 기준 4106억원의 매출을 기록하며 전년(2822억원) 대비 큰 성장세를 보였다. 영업이익은 전년(258억원)보다 소폭 감소한 256억원을 기록했다. 더본코리아는 한신포차, 새마을식당, 빽다방, 역전우동, 홍콩반점0410, 연돈볼카츠, 리춘시장 등을 포함한 프랜차이즈 외식 브랜드 20여 개와 전국 2500여 개의 매장을 보유하고 있다. 또한, 더본코리아는 제주 더본호텔을 운영한다. 백종원 대표는 더본코리아의 지분 76.69%를 보유한 최대주주로 있으며 강석원 부사장이 2대 주주로 지분 21.09%를 보유하고 있다. 한 업계 관계자는 “백 대표가 대중들에게 친숙한 이미지로 유명하기도 하고, 엔데믹 이후로 외식산업의 실적이 회복세에 있다는 점에서 상장에 기대감이 더해진다”면서도 “지금까지 성공적인 사례가 거의 없다시피 해 시장의 평가를 지켜봐야 할 것 같다”고 분석했다.

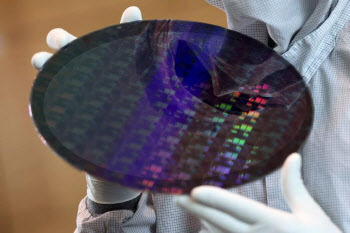

- [마켓인]FI가 점 찍었던 재생 웨이퍼 기업 제이쓰리, 회생 매물로 나와

- 반도체 웨이퍼. (사진=연합뉴스)[이데일리 마켓in 송재민 기자] 한때 벤처캐피탈(VC)과 은행권, 증권사 등 재무적 투자자(FI)들의 러브콜을 받았던 비메모리 반도체 재생 웨이퍼 제조 기업 제이쓰리가 인수·합병(M&A) 시장 매물로 나왔다. 지난해 7월 회생 절차 개시하고 법정관리 중에 있는 제이쓰리는 공개경쟁입찰 방식으로 새 주인을 찾을 예정이다.16일 투자은행(IB)업계에 따르면 제이쓰리는 공개경쟁입찰방식으로 M&A를 진행 중이다. 매각 주관사 삼일회계법인은 이달 26일까지 인수의향서를 신청 받을 예정이다. 이번 매각은 제3자 배정방식 유상증자 등 외부자본 유치로 진행된다. 제이쓰리는 지난 2006년 설립된 반도체 웨이퍼 생산 기업으로 충청남도 천안시에 자리하고 있다. 반도체 웨이퍼는 반도체 칩을 형성하는 과정에서 사용되는 기본적인 판을 말한다. 이 중 제이쓰리가 보유한 재생 웨이퍼 기술은 폐기된 웨이퍼를 재생시켜 만드는 방식이다. 고가의 웨이퍼를 재활용해 원가 절감을 할 수 있을 뿐 아니라 환경 문제 등을 해결할 수 있는 기술로 주목받았다. 관련 업계에 의하면 제이쓰리는 이전에도 한 차례 폐업 위기에 몰린 적이 있다. 지난 2012년 경북 구미시 불산가스 누출 사고 이후 화학물질관리법이 강화되면서 기존 공장에서 제품 생산이 불가능해진 것이다. 공장 신설 및 설비 강화를 위한 투자금이 모자랐지만 이후 실적이 회복되면서 외부 투자를 유치할 수 있었다. 지난 2018년에는 일본과 대만 등 해외 반도체 시장에 진출해 30억원의 실적을 달성하기도 했다. 제이쓰리는 이러한 실적을 바탕으로 지난 2019년에는 모험자본 투자를 유치했다. 1년 후인 2020년에는 큐캐피탈파트너스, 린드먼아시아인베스트먼트, TS인베스트먼트 등 VC를 포함해 KB증권, 산은캐피탈, 신한캐피탈 등 투자자들로부터 자금을 조달했다. 그러나 이후 코로나19 등의 영향으로 경영난을 피하지 못해 결국 지난해 법정관리를 택한 것으로 해석된다. 제이쓰리의 회생절차 개시가 결정된 지난해 7월 기준 회사의 자본금은 50억원, 결손금은 591억원으로 나타났다. 회사의 유동자산은 47억원, 비유동자산은 282억원인데 부채는 각각 유동부채 744억원, 비유동부채 126억원으로 나타났다. 현재 주주는 자기주식(86.5%)을 포함해 BNK 오픈이노베이션 Pre-IPO 신기술사업투자조합 제1호(4.2%), DB금융투자(3.2%), 기타(6.1%) 등으로 구성돼 있다. ‘BNK 오픈이노베이션 Pre-IPO 신기술사업투자조합 제1호’는 BNK투자증권의 50억원 규모 블라인드 펀드로, 상장을 앞둔 신기술사업자가 발행하는 전환사채(CB), 전환상환우선주(RCPS) 등의 메자닌 투자 위주로 운용됐다.