업계에서는 SVB 대출 채권 인수는 여러모로 장점이 많을 것으로 판단하고 있다. 금전 관계를 지렛대 삼아 미국 내 핵심 스타트업과의 연결고리를 만들 수 있는데다 추가 투자로까지 이어지는 교두보 역할을 할 수 있어서다. 관건은 미 금융당국의 판단이다. SVB 대출 채권만 떼어서 팔 경우 자칫 본체 매각에 어려움을 겪을 수 있다. SVB 위기를 기회로 PEF 운용사들이 ‘대출채권을 하이재킹 한다’거나 ‘결국 수탁인 노릇한 것이냐’는 우려도 이겨내야 할 과제로 꼽힌다.

|

20일 자본시장과 주요 외신 보도를 종합하면 SVB 파산 관재인인 미 연방예금보험공사(FDIC)는 SVB 매각 작업을 진행 중이다. 예상보다 덜한 시장 열기를 고려해 입찰 일정을 연기하는 등 여유를 두기로 했다. 적어도 이번 주까지 인수 제안서 접수에 제한을 두지 않을 것으로 알려졌다.

지난해 말 기준 자산규모가 1754억 달러(230조원)에 달하던 SVB가 파산하면서 매각 방식을 어떤 방향으로 잡을지도 관심사로 꼽힌다. 이런 가운데, 글로벌 PEF 운용사들은 SVB가 보유한 대출 채권에 각별한 관심을 가지고 있다.

PEF 운용사들은 SVB 대출채권 인수를 하나의 ‘카브아웃’(기업 내 계열사나 사업부만 인수하는 것) 내지는 ‘스페셜시츄에이션’(특수상황 투자) 기회로 인지하고 있다. 대규모 뱅크런(예금 대량인출)으로 촉발된 상황인데다 사업부(부동산 포함) 인수가 아닌 채권(금전 거래)만 인수하는 형태여서 여러모로 피곤한 구석이 덜하다는 게 업계 평가다.

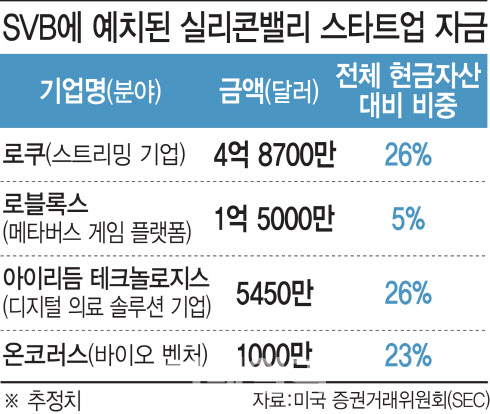

PEF 운용사들이 은행에는 일절 관심이 없는 반면 대출 채권에만 유독 관심을 쏟는 이유는 무엇일까. 업계 설명을 종합하면 펀드를 조성한 뒤 정해진 기한 내 수익률을 극대화 해야하는 PEF 특성상 은행이란 투자처는 제약이 많다. 금융당국 눈치도 봐야 하다 보니 공격적인 경영이 녹록지 않다. ‘언젠간 되팔아야 한다’는 전제를 깔고 바라보면 어려운 투자처임을 부정할 수 없다. 반면 대출 채권은 얘기가 다르다. 실리콘밸리 기반 유망 스타트업간 이뤄진 금전 거래만 이양하겠다는 것이어서 앞선 걱정거리는 사라진다.

|

딜소싱(투자처발굴)에 회사 미래가 달린 PEF 운용사로서는 대출 채권 인수로 돈도 벌 기회를 찾는 한편, 추가 투자 등의 잠재력도 얻을 수 있을 것으로 평가하고 있다. 인수로 얻을 유무형의 기회비용을 봤을 때 SVB 채권은 ‘일거 양득’의 기회를 제공할 수 있다는 평가다.

PEF 운용사들이 인수 의지를 밝힌 상황에서 결국 미 금융당국의 결정이 관건이 될 전망이다. 당국 입장에서는 정부자금 투입 대신 민간에 회사를 파는 것이 ‘베스트 시나리오’라는 점은 부정할 수 없다. 전체 자산의 67%를 다자구도 속에 ‘파이어 세일’(급매) 하지 않고 팔 수 있다는 점도 매력적일 수 있다.

반면 우려의 시선도 여전하다. 금융당국이 SVB 대출 채권을 PEF 운용사에 매각할 경우 금융당국이 SVB에 부여한 정체성을 부정하는 꼴이 될 수 있어서다. 이럴 거였으면 시중 은행에도 동등한 권리를 부여했어야 했다는 비판 여론을 맞을 수도 있다. SVB 위기를 기회로 ‘대출채권이 하이재킹 당한다’는 시선도 이겨내야 할 과제로 꼽힌다. 한 자본시장 관계자는 “명분과 실리의 문제라고도 볼 수 있다”며 “당장 수요가 높은 자산만 매각할 것이냐, 이를 묶어서 패키지 매각으로 밀어붙일 것이냐 결정 여부가 중요하다”고 말했다.

![[포토]수능 D-1, 힘내라 고3!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301501t.jpg)

![[포토]서울시·의료계, '의료용 마약류 안전사용' 협약식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301459t.jpg)

![[포토]'악수하는 주호영-추경호'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301245t.jpg)

![[포토]태광그룹 노동조합협의회, '김기유 구속하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301220t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301017t.jpg)

![[포토]로제, 전세계 '아파트' 열풍으로 물들이고 입국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111201326t.jpg)

![[포토]간호법 제정 축하 기념대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200857t.jpg)

![[포토]수능 안내문 살펴보는 일성여중고 수능 최고령 응시자 임태수씨](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200809t.jpg)

![[포토]변화하는 안보환경과 해군의 미래전 대응, '축사하는 이기정 총장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200781t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)