|

균등 배정된 물량보다 신청 건수를 초과해 추첨이 불가피할만큼 인기가 높아 우리사주조합 실권주의 향방에 대해서도 관심이 집중됐다. 이에 청약이 마무리된 지난달 30일 대표주관사인 미래에셋증권과 주관사들은 우리사주조합 실권 물량 5%(106만9500주)를 일반 물량에 추가 배정을 결정하기도 했다.

SKIET 공모청약에 증시 대기자금으로 여겨지는 투자자예탁금 역시 요동쳤다. 금융투자협회에 따르면 청약 첫 날이었던 지난달 28일 투자자예탁금은 73조5959억원으로 집계됐다. 주식 매입 등을 위해 증권사에게 ‘맡겨 놓는’ 돈이기 때문에 공모 자금으로 활용되고, 향후에도 증시에 쓰일 수 있는 돈이 몰린 셈이다. 이는 지난 1월 27일(70조2202억원) 이후 3개월여만에 70조원대를 회복한 것으로, 연초 코스피 지수의 강세에 따라 움직였던 자금에 육박할 정도로 현재 주식 시장에 다시 관심이 쏠리고 있는 것으로 풀이된다.

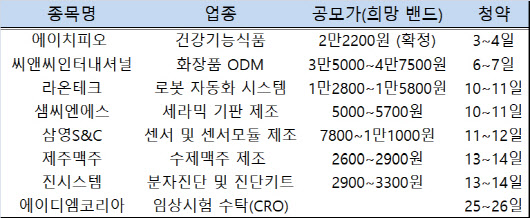

이처럼 ‘대어’는 지나갔지만, SKIET의 청약 이후에는 8개에 달하는 코스닥 종목들이 청약을 진행할 예정이다. SKIET의 증거금 환불일인 이날과 맞춰 첫 번째 청약에 나서는 것은 건강기능식품 전문 브랜드 ‘덴프스’로 잘 알려진 에이치피오다. 에이치피오는 3~4일 이틀간 청약에 나서며, 주당 공모가는 2만2200원이다.

이어 6~7일에는 포인트메이크업 특화 제조자 개발생산(ODM) 기업인 씨앤씨인터내셔널이 청약에 나선다. 씨앤씨인터내셔널은 색조 화장품에 특화된 기술력을 바탕으로 코로나19로 소비가 침체됐던 지난해 영업이익이 전년 대비 47% 늘어난 143억원으로 사상 최대 실적을 기록한 바 있어 시장의 주목을 받고 있다.

또한 이달 중 △라온테크(10~11일) △샘씨엔에스(10~11일) △삼영에스엔씨(11~12일) △제주맥주(13~14일) 등이 차례로 청약에 나선다. 제주맥주를 제외하고는 모두 반도체 등 장비, 진단키트 등 분야에서 실적을 내고 있어 ‘알짜’ 종목들에 대한 중복 청약 막차에 대한 수요는 이어질 수 있다. 최종경 흥국증권 연구원은 “지난 2006~2020년 과거 평균 2.8개에 달했던 5월 IPO진행 일정과 비교하면 올해 5월은 SKIET를 기점으로 IPO 시장이 활성화된 것”이라고 평가했다.

![[포토] 송민혁 '응원에 감사드립니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200142t.jpg)

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![[포토]최혜용,버디를 정조준한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200434t.jpg)

![“어떻게 해요?” 아들 살해한 70대 노모, 검증 현장서 한 말 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110300005b.jpg)