|

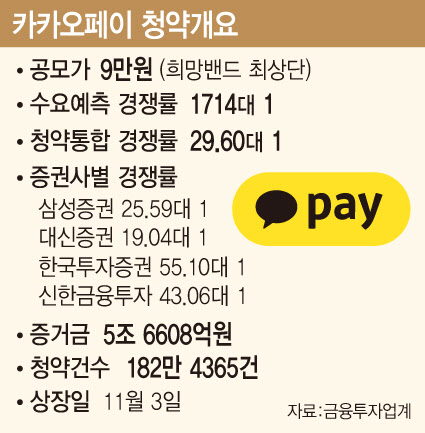

26일 대표 주관사인 삼성증권(016360)에 따르면 이날 최종 청약 경쟁률은 29.6대 1, 증거금은 5조6608억6455만원을 기록했다. 증권사별로는 가장 많은 물량을 확보한 삼성증권(230만2084주)가 25.59대 1, 대신증권(106만2500주)이 19.04대 1을 기록했으며 인수단으로 참여한 한국투자증권(70만8333주) 신한금융투자(17만7083주)가 각각 55.10대 1, 43.06대 1을 기록했다. 이에 따라 한국투자증권(1.24주)과 신한금융투자(1.66주)는 최소 1주, 삼성증권(2.82주)은 2주, 대신증권(3.24주)은 3주씩의 공모주를 받아 청약 참여자들은 평균 2.33주씩을 받을 수 있다.

카카오페이의 이번 청약 경쟁률은 앞서 청약을 진행했던 카카오뱅크(323410)(183대 1), 롯데렌탈(089860)(65.81대 1)등보다는 낮지만, 하반기 대형 IPO에 대한 관심이 주춤한 계기가 됐던 케이카(381970)(8.72대 1) 크래프톤(259960)(7.79대 1)등과 비교하면 안정적인 두자릿수 경쟁률을 기록했다. 특히 청약 건수로는 총 182만4365건이 접수돼 카카오뱅크(186만건)에 육박하는 결과를 냈다.

앞서 청약 첫 날인 지난 25일에는 오후 10시까지 청약이 이뤄졌다. 삼성증권에 따르면 지난 25일 기준 청약 경쟁률은 10.69대 1, 증거금은 2조442억1770만원에 달했다. 첫날 오후 4시 기준 청약 경쟁률은 7.97대 1, 증거금이 약 1조5000억원 수준이었는데, 10시까지 청약을 연장해 진행하면서 투자자들의 관심이 이어졌다. 여기에 청약 마지막 날인 이날에도 청약이 대거 몰리며 정오를 기점으로 각 증권사 별 경쟁률이 두자릿수 대를 넘어섰다.

|

의무보유확약 비율 70% 달해…코스피200 특례 편입 가능

이에 증권가에서도 긍정적인 평가를 내놓기도 했다. 김동희 메리츠증권 연구원은 “카카오톡 플랫폼에 근거한 네트워크 효과와 높은 이용자 충성도 등을 고려하면 국내 대표 핀테크 플랫폼으로서의 경쟁력이 한층 더 강화될 것”이라고 전망했다. 실제로 카카오페이는 2014년 국내 최초 ‘간편결제’를 시작으로 출발, 카카오톡 등을 유입 채널로 빠른 성장을 보여준 바 있다.

여기에 수급상 요인 역시 상장 초 주가의 기대 요소로 꼽힌다. 카카오페이는 기존 2대 주주인 알리페이가 단기간 내 지분매각에 나서지 않을 것이라고 밝혔으며, 상장 당일 유통물량 역시 10% 이내로 적어질 것으로 예상된다. 이웅찬 하이투자증권 연구원은 “오버행(기존주주 물량)이 없을 경우 카카오페이는 무난하게 코스피200 특례편입이 가능할 것”이라며 “오는 11월 말 즈음 지수편입 여부가 공지되고, 12월 9일 편입 가능성이 높아보인다”라고 설명했다.

한편 카카오페이의 전체 공모 규모는 1조5300억원이고, 공모가 기준 시가총액은 11조7330억원이다. 28일 환불과 납입 등을 거쳐 오는 11월 3일 코스피(유가증권시장)에 상장할 예정이다.

![[포토] 송민혁 '우승과 함께 신인왕을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100474t.jpg)

![[포토] 화사, 매력적인 자신감](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100393t.jpg)

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![이네오스 그레나디어가 선보인 ‘정통 오프로드’의 맛[이車어때]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200295t.jpg)

![[포토] 이동민 '응원에 우승으로 보답하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200139t.jpg)

!["로또 당첨 97%라길래 300만원 결제했습니다"…환불 될까?[호갱NO]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200351b.jpg)