|

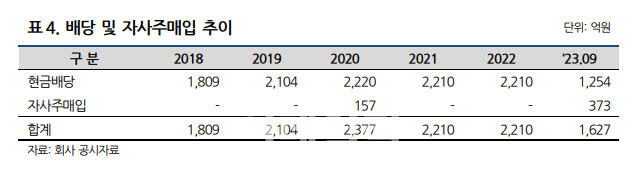

상장폐지를 목적으로 자기주식 공개매수가 진행 중이어서 기존 배당정책의 재검토가 필요하다는 이유에서다. 쌍용C&E는 지난 2017년 이후 매 분기 분기배당을 지급해오고 있다. 오는 2분기 이후 배당 여부는 재무 상황 등을 고려해 결정할 예정이라고 밝혔다.

한국신용평가와 NICE(나이스)신용평가는 쌍용C&E의 신용등급을 A로 유지하되 등급 전망을 ‘부정적’으로 평가했다. 신평사들은 공개매수와 상장폐지 이후 쌍용C&E의 최대주주인 사모펀드(PEF) 운용사 한앤컴퍼니(한앤코)의 지배력이 추가적으로 강화되는 만큼 경영 전반 변화 요인에 대해 모니터링한다는 계획이다.

권준성 NICE신평 연구원도 “쌍용C&E는 공개매수에 따른 자금부담으로 올해 1분기 배당은 실시하지 않고 2분기 이후 배당도 재무 상황 등을 고려해 결정할 예정”이라면서도 “사모펀드인 최대주주가 부담하고 있는 채무와 금융비용 규모 등을 감안하면 투입자금 회수를 위한 배당정책 변동 등으로 인해 재무부담의 상승 가능성이 존재한다”고 했다.

일각에서는 한앤코가 컨티뉴에이션 펀드 수익률을 유지하기 위해 상폐 이후에도 고배당을 이어갈 것이란 전망도 나온다. 한앤코는 지난 2022년 쌍용C&E에 장기 투자하기 위해 LP(출자자)만 교체하는 형태의 컨티뉴에이션 펀드를 조성한 바 있다. 당시 조 단위 기업 매각이 쉽지 않았던 영향도 있었으나, 시멘트 분야를 넘어 종합환경기업으로 탈바꿈하는 등 추가적인 기업가치 상승 잠재력이 있을 것으로 판단했기 때문이다.

한 자본시장 관계자는 “자진상폐 이후 대주주가 더 많은 배당을 온전히 가져갈 수 있다”며 “국내 시멘트업계 1위 기업인 만큼 추가적으로 기업가치를 올린 후 매각 절차에 돌입할 것으로 보인다”고 말했다.

|

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]황우여, '보수 정당 정체성 확고히 하겠다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300465t.jpg)

![[포토]큰절로 인사하는 박찬대-박성중-김용민](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300463t.jpg)

![[포토] 강경남 '정교한 샷으로 승부한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200224t.jpg)

![[포토]'이태원 참사 특별법' 국회 본회의 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200708t.jpg)

![[포토]아마추어 김민솔 '파5 투온 정조준'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400006t.jpg)