|

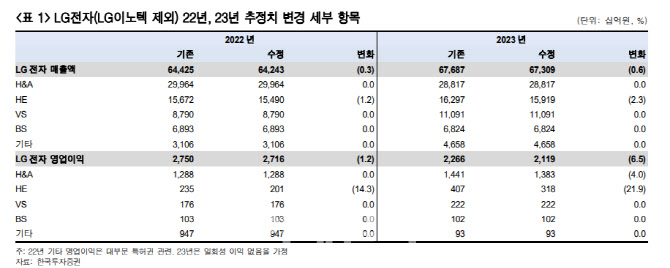

LG전자의 3분기 연결기준 추정 실적은 매출액 19조9000억원, 영업이익 8776억원으로 제시했다. 시장 컨센서스 매출액 20조원, 영업이익 8889억원에 부합하는 수준이다. LG이노텍(011070)을 제외한 LG전자 실적은 매출액 15조6000억원, 영업이익 4374억원을 예상했다. H&A(가전)는 부진한 업황 속에서도 시장 점유율을 높여가며 양호하나 HE(TV등)는 매출액이 전분기 대비 5.9% 늘어나며 기존 전망보다 소폭 부진할 것으로 내다봤다.

3분기 실적 관전 포인트로는 자동차 전장(VS)의 안정적인 이익 달성 여부를 꼽았다. VS 사업부는 LG전자의 중장기 먹거리이자 성장 산업으로 2분기 흑자전환에 성공했

다.

그는 “하반기에도 자동차 주문자상표부착생산(OEM)들의 가동률 상승에 따라 매출액이 전분기대비 20.4% 늘어날 것인데 매출 믹스에서 수익성 높은 프로젝트 비중이 커지면서 2개 분기 연속 영업흑자를 기록할 것인지가 3분기 실적에서 관전 포인트”라고 짚었다. LG전자는 수주잔고를 지난해 연말 60조원에서 올해 연말까지 65조원으로 증가한 목표치를 제시했다. 3분기말 수주잔고 확인도 향후 성장성을 가늠할 수 있는 주요 지표라는 것이다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![[포토]박결 '홀인원 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600664t.jpg)